Las reglas del juego han cambiado: así es la nueva ley de planes de pensiones para empleados.

Desde hace unos años, hemos visto como la tendencia de las políticas fiscales en España conducían a limitar la deducción por aportaciones en planes de pensiones individuales y a favorecer los planes de pensiones de empleo, aquellos que dotan las empresas y administraciones para sus trabajadores. De hecho, desde el 1 de enero de 2022, la ley del IRPF limita la deducción general por aportaciones a planes de pensiones a 1.500 euros, más 8.500 euros adicionales si la aportación proviene de contribuciones empresariales, años atrás existía un único límite de 8.000 euros para cualquier aportación. Con esta idea, desde este verano ya hay aprobada, una nueva ley para el impulso de este tipo de planes de pensiones por lo que la tendencia es que vuelvan a recuperar el protagonismo que años atrás tuvieron.

¿Qué beneficio tienen los planes de pensiones?

La aportación realizada a un plan de pensiones reduce directamente la base imponible de tu IRPF, es decir, si he ganado 30.000 euros brutos anuales y he aportado 1.500 euros, es como si hubiera ganado 28.500 euros. Como sabemos, el IRPF es un impuesto progresivo, a más ingresos mayor porcentaje de tributación, por ello, cuando los ingresos son altos, las aportaciones nos benefician más ya que estamos pagando un porcentaje mayor. Entonces, cuando nos jubilemos y queramos rescatar el plan de pensiones, tributaremos por el dinero que rescatemos, pero se entiende que, en ese momento, donde ya no formes parte de la población activa, tu porcentaje de tributación será menor y pagarás menos impuestos al rescatar, que los que pagabas cuando aportabas. Así, cuanto mayor sea la diferencia entre tus ingresos en la actualidad y cuando te jubiles, mayor beneficio.

¿Por qué favorecer los planes de pensiones de empleo?

La primera razón son las economías de escala: la pérdida de protagonismo de esta figura (los planes de pensiones de empleo) conlleva que, al tener menos dinero en el fondo de pensiones y menos contribuyentes, los costes de gestión se incrementen y la rentabilidad sea menor al haber menos dinero disponible para invertirlo por parte del fondo. En realidad, no es que quieran favorecer uno en detrimento de otro, sino que interesa que ambos funcionen a partes iguales y en las últimas dos décadas la balanza estaba muy desequilibrada.

La segunda razón es que el ejecutivo considera que los planes individuales son realmente atractivos en términos fiscales para los contribuyentes con rentas altas, lo que genera situaciones donde el objetivo real de los planes de pensiones, el ahorro, se diluye en estrategias fiscales exclusivamente ventajosas para rentas altas.

Entrada en vigor.

La entrada en vigor de la nueva Ley 12/2022 es el 2 de julio de 2022, sin embargo, los cambios que afectarán a los impuestos del IRPF e Impuesto de Sociedades surtirán efectos en los periodos impositivos iniciados a partir de dicha fecha de aprobación por lo que generalmente será a partir de 2023.

¿Cómo va a fomentar la nueva ley, los planes de pensiones de empleados?

Pues muy sencillo, como comentábamos en el primer párrafo, la tendencia se ha dirigido a limitar las aportaciones personales a planes de pensiones individuales (hasta un máximo de 1.500 euros) incrementando el límite para las aportaciones a planes de pensiones de empleo a través de la empresa. Con efectos desde el 1 de enero de 2023, este límite se puede incrementar en dos casos (en ningún caso serán acumulables):

- 8.500 euros adicionales si este incremento procede de una o ambas de las siguientes aportaciones al plan de pensiones contratado por la empresa:

- Contribuciones empresariales a un plan de pensiones contratado por la empresa: como hasta ahora, nuestro empleador podrá hacer una aportación adicional de hasta esta cantidad.

- Si la empresa, realiza una aportación inferior a 8.500 euros, el resto hasta llegar a esa cantidad permitirá al trabajador, realizar aportaciones al plan de pensiones contratado por la empresa, en proporción a lo que aporte la empresa (ver cuadro). Si el empleador aporta 500 euros, el empleado podrá aportar hasta 1.250 euros (500 x 2,5) más.

| Aportación empresarial | Coeficiente* |

|---|---|

| Hasta 500 euros | 2,5 |

| Entre 500,1 y 1.000 euros | 2 |

| Entre 1.000,1 y 1.500 euros | 1,5 |

| Más de 1.500 euros | 1 |

(*Este coeficiente se aplica sobre la aportación anual de la empresa al plan, y el resultado indica el máximo de aportación del trabajador al mismo plan)

-

- Si el trabajador gana más de 60.000 euros, el coeficiente máximo aplicable es 1.

- 4.250 euros anuales si este incremento procede de:

- Aportaciones a planes de pensiones de trabajadores autónomos.

- Aportaciones propias del empresario individual a planes de pensiones de empleo de los que sea promotor y partícipe a la vez.

¿Qué beneficios tiene la empresa que realiza las aportaciones?

Habrá principalmente dos beneficios para las empresas que hagan aportaciones a este tipo de planes de pensiones:

- En primer lugar, habrá una deducción de la cuota integra del Impuesto de Sociedades del 10% del total de las aportaciones a favor de trabajadores con retribuciones brutas anuales inferiores a 27.000. Cuando los trabajadores superen esa cifra, la deducción será sobre la parte proporcional.

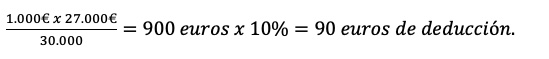

Ejemplo. Una empresa decide constituir un plan de pensiones empresarial al que realizará unas aportaciones de 1.000 euros anuales por trabajador. Así, para un trabajador con una retribución anual bruta de 25.000 euros, la deducción en el Impuesto de Sociedades será de 100 euros (1.000 euros x 10%). En cambio, si el trabajador tiene una retribución de 30.000 euros, la base de la deducción será la parte proporcional:

- En segundo lugar, las contribuciones empresariales a planes de pensiones de empleo no cotizarán a la Seguridad Social con ciertos límites según la casuística de ambas partes.

En conclusión, podemos apuntar que la nueva ley de planes de pensiones entra en vigor para cambiar radicalmente la tendencia de los últimos años en este sector, y que los beneficios fiscales para ambas partes son atractivos pero a la vez complejos… existen obligaciones formales con Hacienda cuando se hacen este tipo de aportaciones sobre todo para las empresas.

Por lo que desde Tarinas Law and Economy encomendamos a nuestros clientes a asesorarse sobre como hacer estas aportaciones de la forma más óptima tanto a nivel fiscal como laboral y administrativo.

Déjanos tu mensaje y nos pondremos en contacto contigo lo antes posible

Contacto

También puedes contactar con nosotros por teléfono, email y redes sociales.